Scoring financier automatisé : un levier stratégique pour une gestion des tiers plus résiliente

Dans un contexte où les chaînes d’approvisionnement sont devenues des écosystèmes interconnectés, les entreprises n’ont plus le luxe de piloter leurs relations fournisseurs à l’aveugle. La solidité financière d’un partenaire peut à tout moment devenir un facteur de risque critique.

C’est en tout cas l’avis des Directions Achats qui positionne le risque de défaillance financière de leurs tiers comme la priorité numéro un selon l’étude de Agile Buyer.

Pour les organisations qui souhaitent anticiper, sécuriser et optimiser la gestion de leurs tiers, intégrer le scoring financier automatisé dans leur dispositif TPRM (Third Party Risk Management) est aujourd’hui un choix stratégique.

Comprendre l’importance du score financier dans le pilotage des tiers

La santé financière d’un fournisseur ne se limite pas à sa capacité à honorer ses paiements. Elle est aussi un indicateur clé de sa capacité à tenir ses engagements, à investir dans l’innovation ou à s’adapter aux changements réglementaires. Un partenaire en difficulté peut entraîner des retards, des coûts cachés ou des ruptures critiques dans la chaîne de valeur. Or, dans un monde où les perturbations liées aux tiers se multiplient, les évaluations ponctuelles ne suffisent plus.

C’est là qu’intervient le scoring financier automatisé. Contrairement aux approches classiques reposant sur des analyses manuelles et souvent hétérogènes, cette méthode s’appuie sur des algorithmes pour analyser en temps réel les indicateurs financiers clés d’une entreprise. Résultat : une vision dynamique, prédictive et exploitable de la situation financière de chaque partenaire.

Les bénéfices clés pour les organisations

1. Réduction proactive des risques

En intégrant un scoring automatisé, les entreprises identifient les signaux faibles annonciateurs de difficultés : baisse de trésorerie, retards de paiement, perte de contrats majeurs… Cette capacité d’anticipation est cruciale pour éviter les mauvaises surprises en phase d’exécution de contrat ou lors de renouvellements stratégiques.

2. Pilotage temps réel et décisions plus rapides

La dynamique du scoring automatisé permet de passer d’une photographie ponctuelle à un suivi en continu. Ce monitoring permanent améliore la réactivité des équipes et leur permet de prendre des décisions éclairées, basées sur des données objectives et actualisées.

3. Gain d’efficacité et réduction des charges internes

La digitalisation du processus d’évaluation allège considérablement la charge administrative des équipes achats, finance ou conformité. Les analyses sont automatisées, les alertes sont générées en temps réel, et les reporting sont directement intégrés dans les outils métiers. Le tout sans solliciter inutilement les fournisseurs, ce qui limite la « supplier fatigue ».

4. Standardisation et transparence

Les critères d’analyse sont homogènes et documentés. Cela garantit une évaluation cohérente entre tous les partenaires tiers, quels que soient leur taille ou leur secteur. Cette approche standardisée facilite aussi les audits internes et les contrôles réglementaires.

Une technologie mature, adaptée à tous les secteurs

Les solutions de scoring financier ne sont plus réservées aux seuls établissements financiers. Dans le secteur public, les collectivités intègrent déjà ces outils pour fiabiliser l’attribution des marchés et prévenir les défaillances d’exécution. Dans l’industrie ou la grande distribution, ces technologies permettent d’identifier les sous-traitants les plus exposés et de sécuriser les maillons critiques de la chaîne logistique.

À noter

Des plateformes comme Aprovall360 permettent à plus de 450 000 partenaires dans le monde de bénéficier d’une évaluation continue, tout en assurant un traitement fluide, conforme et documenté des données financières. → Découvrir la plateforme

Comment fonctionne une solution de scoring automatisé ?

Le processus repose sur quatre étapes clés :

- Collecte automatisée des données financières, provenant de sources publiques (bilans, rapports, cotations…) ou privées (informations internes, alertes partenaires).

- Analyse algorithmique, via des modèles prédictifs entraînés pour détecter les tendances, anomalies et corrélations complexes.

- Notation dynamique, ajustée en fonction de l’évolution des données et du contexte sectoriel.

- Génération d’alertes en temps réel, pour signaler toute variation significative du profil de risque.

L’ensemble est intégré dans des tableaux de bord personnalisés, accessibles aux différentes parties prenantes (acheteurs, risk managers, compliance officers…).

Regard d’Altares D&B

Le score de défaillance d’Altares-D&B a pour objectif de permettre à nos clients d’adapter leurs relations commerciales en fonction du risque financier porté par l’ensemble de leur portefeuille. La garantie de la performance de ce score passe par :

- Une collecte de données, automatisée et industrialisée auprès de plus de 900 sources ;

- Un processus qualité assurant la véracité et la correction des données, notamment pour l’open Data (Processus DQM – Data Quality Management) ;

- Un calcul permanent du score de défaillance sur l’exhaustivité des entreprises accessibles.

Grâce à l’efficacité de ces processus exigeants, nous pouvons vous délivrer une information claire et facilement exploitable pour vos prises de décisions.

Gilles Lambert – Product Marketing Manager offres Finance | Altares D&B

Maintenir une supervision humaine : la clé de l’équilibre

Même si l’automatisation permet de gagner en rapidité et en fiabilité, l’humain reste indispensable pour interpréter les résultats dans leur contexte, détecter les biais potentiels ou prendre en compte des éléments qualitatifs non modélisables. L’approche « human-in-the-loop », recommandée par les institutions comme le World Economic Forum, garantit un juste équilibre entre puissance technologique et discernement stratégique.

Des bénéfices partagés avec les fournisseurs

Loin d’être une contrainte, l’intégration du scoring dans le TPRM peut aussi bénéficier aux partenaires tiers :

- Moins de sollicitations redondantes, grâce à une centralisation des données

- Plus de transparence, avec une visibilité sur les critères d’évaluation

- Possibilité de co-construire des plans d’amélioration, sur la base de données partagées

C’est donc un outil de dialogue, autant qu’un levier de maîtrise du risque.

Perspectives d’évolution

Le scoring financier automatisé n’est qu’une brique dans une approche plus large de gouvernance des tiers. Demain, ces solutions intégreront de plus en plus :

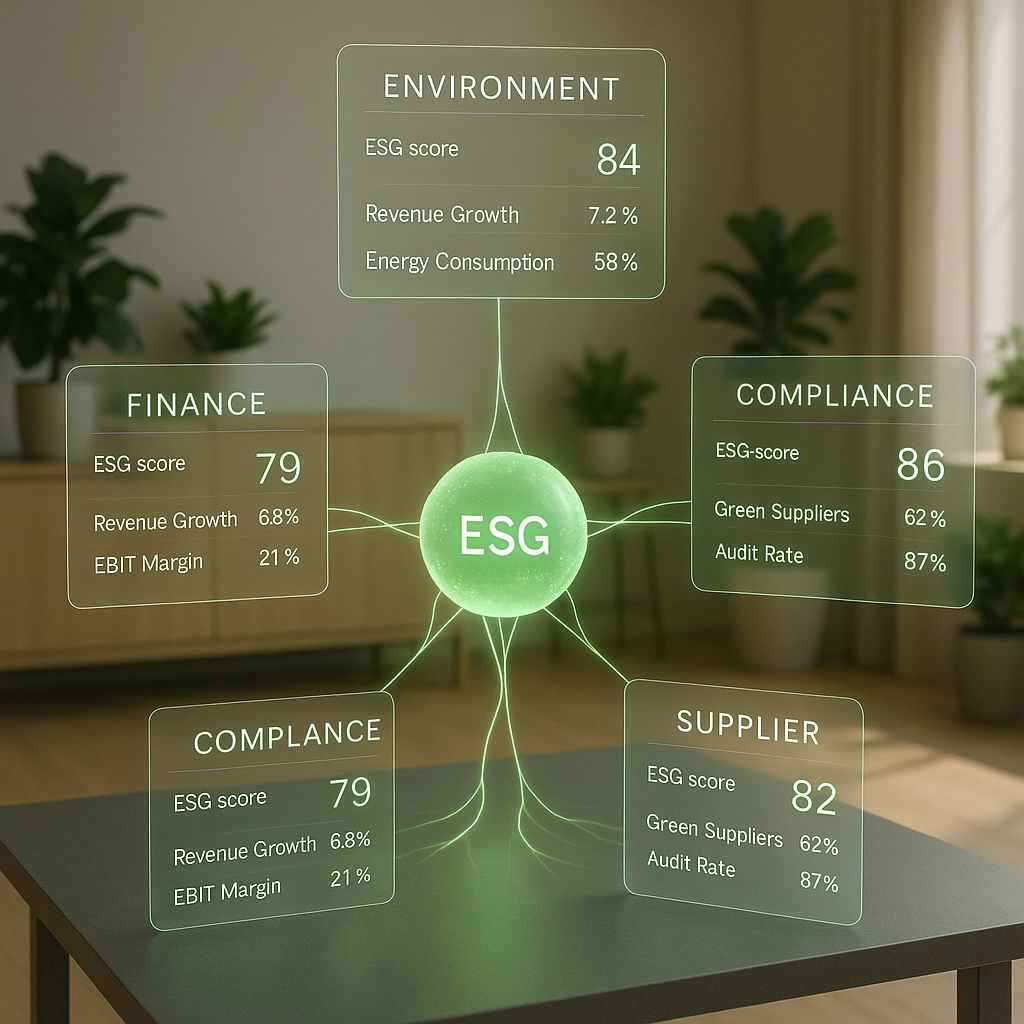

- Des indicateurs ESG, pour une vision plus globale de la responsabilité des partenaires

- Des modèles explicables (xAI), pour une meilleure acceptabilité des décisions automatisées

- Des approches sectorielles spécifiques, adaptées aux réalités métiers

- Des écosystèmes d’analyse mutualisés, pour partager les évaluations entre donneurs d’ordre

Ces avancées permettront aux organisations de renforcer leur solidité opérationnelle dans un monde où l’incertitude est devenue la norme.

En intégrant le scoring financier automatisé à votre dispositif TPRM, vous ne vous contentez pas de cocher une case réglementaire. Vous créez les conditions d’une relation fournisseur plus équilibrée, plus fiable et plus durable. Vous sécurisez vos opérations, vous optimisez vos ressources internes et vous facilitez la prise de décision. Bref, vous faites de la gestion des tiers un levier de performance, pas une contrainte.

Vous souhaitez voir concrètement ce que cela peut apporter à votre organisation ?

Ces articles pourraient vous intéresser

-

30 janvier 2025L’intégration des systèmes d’information dans les plateformes TPRMSolutionsL’intégration des systèmes d’information dans les plateformes TPRM est devenue un enjeu stratégique majeur pour les organisations. Une récente étude révèle que 41% des entreprises ont été victimes d’une violation grave par un tiers au cours des 12 derniers mois, soulignant l’urgence d’adopter des solutions robustes de gouvernance tiers. Dans ce contexte, les plateformes TPRM […]

30 janvier 2025L’intégration des systèmes d’information dans les plateformes TPRMSolutionsL’intégration des systèmes d’information dans les plateformes TPRM est devenue un enjeu stratégique majeur pour les organisations. Une récente étude révèle que 41% des entreprises ont été victimes d’une violation grave par un tiers au cours des 12 derniers mois, soulignant l’urgence d’adopter des solutions robustes de gouvernance tiers. Dans ce contexte, les plateformes TPRM […]Lire plus

-

31 mars 2025Intelligence artificielle et gestion des risques tiers : une alliance stratégiqueSolutionsL’intégration de l’intelligence artificielle dans la gouvernance tiers représente une transformation majeure pour les organisations cherchant à renforcer leur résilience opérationnelle. Cette technologie permet de faire évoluer les processus traditionnels d’évaluation collaborative des partenaires tiers, souvent laborieux, vers des mécanismes agiles et proactifs. Selon Gartner, d’ici 2026, plus de 80% des entreprises auront utilisé des […]

31 mars 2025Intelligence artificielle et gestion des risques tiers : une alliance stratégiqueSolutionsL’intégration de l’intelligence artificielle dans la gouvernance tiers représente une transformation majeure pour les organisations cherchant à renforcer leur résilience opérationnelle. Cette technologie permet de faire évoluer les processus traditionnels d’évaluation collaborative des partenaires tiers, souvent laborieux, vers des mécanismes agiles et proactifs. Selon Gartner, d’ici 2026, plus de 80% des entreprises auront utilisé des […]Lire plus

-

23 avril 2025Plateforme ESG : la centralisation des données pour une performance durableSolutionsL’intérêt croissant des investisseurs et des entreprises pour les critères environnementaux, sociaux et de gouvernance (ESG) s’accompagne de défis majeurs dans l’évaluation des partenaires tiers. D’après le rapport de DLA Piper, l’importance des critères ESG dans l’évaluation des prestataires externes est devenue cruciale, notamment avec l’entrée en vigueur de la directive CS3D (Corporate Sustainability Due […]

23 avril 2025Plateforme ESG : la centralisation des données pour une performance durableSolutionsL’intérêt croissant des investisseurs et des entreprises pour les critères environnementaux, sociaux et de gouvernance (ESG) s’accompagne de défis majeurs dans l’évaluation des partenaires tiers. D’après le rapport de DLA Piper, l’importance des critères ESG dans l’évaluation des prestataires externes est devenue cruciale, notamment avec l’entrée en vigueur de la directive CS3D (Corporate Sustainability Due […]Lire plus

-

03 décembre 2025Comment les solutions de TPRM permettent aux équipes Achats de réduire de 25 % leur charge administrativeSolutionsC’est l’une des attentes les plus fortes des Directions Achats : se libérer du poids des tâches administratives répétitives pour se concentrer sur la stratégie, la performance et la relation fournisseurs. Le contexte actuel n’arrange rien. Les équipes achats jonglent avec une multiplicité de sujets et une montée en puissance des risques : climatiques, géopolitiques, […]

03 décembre 2025Comment les solutions de TPRM permettent aux équipes Achats de réduire de 25 % leur charge administrativeSolutionsC’est l’une des attentes les plus fortes des Directions Achats : se libérer du poids des tâches administratives répétitives pour se concentrer sur la stratégie, la performance et la relation fournisseurs. Le contexte actuel n’arrange rien. Les équipes achats jonglent avec une multiplicité de sujets et une montée en puissance des risques : climatiques, géopolitiques, […]Lire plus